Torino sceglie di puntare su imballaggi riutilizzabili nei supermercati e sul cibo per raggiungere la neutralità climatica.

Come funziona la flat tax, com’è andata nei paesi in cui è già in vigore e quali sono le conseguenze per la giustizia sociale e la vita delle persone.

La scelta del sistema fiscale migliore è un qualcosa che va ben al di là delle differenze politiche. Significa andare alla radice dei mezzi che lo stato si assicura per la sua sostenibilità economica, nel breve e nel lungo periodo. E significa capire se (e come) interviene per appianare le disuguaglianze sociali. È sotto questa lente che vale la pena di rileggere la divergenza netta tra tassazione progressiva e flat tax, focalizzando l’attenzione sulle conseguenze per la giustizia sociale.

In questo momento l’Italia, come la maggior parte dei paesi del mondo, adotta un sistema di tassazione progressiva. Ciò significa che suddivide in scaglioni il reddito delle persone e fissa un’aliquota diversa per ciascuno di essi. In questo momento, l’Irpef (l’imposta sul reddito delle persone fisiche vigente in Italia) parte da un’aliquota minima del 23 per cento per i redditi fino a 15mila euro, arrivando a un massimo del 43 per cento per i redditi superiori ai 75mila euro.

La realtà però è un po’ meno schematica di così, perché entrano in gioco detrazioni e deduzioni. Le detrazioni sono uno “sconto” sull’imposta lorda e sono legate alle spese sostenute dal contribuente (come gli interessi passivi del mutuo della casa) o alla sua condizione (familiari a carico, lavoratore dipendente, pensionato). Alcune detrazioni sono fisse, altre sono a loro volta progressive: ciò significa che scendono man mano che il reddito cresce. Si parla di deduzioni, invece, quando un certo importo viene sottratto dal reddito imponibile. Mettendo a sistema tutti questi elementi, difficilmente due persone si trovano a pagare lo stesso ammontare di tasse, anche se il loro reddito è molto simile o addirittura identico. Anch’essa progressiva, ma decisamente più complessa e impossibile da riassumere in poche righe, è la tassazione per le imprese.

La flat tax è una tassazione completamente diversa, basata su un’aliquota fissa che non varia in base al reddito. Nella sua formulazione originaria, quella degli economisti americani Robert Hall e Alvin Rabushka, non è progressiva e si applica tanto ai redditi da lavoro, quanto a quelli da impresa e finanziari. Insomma, non si fa alcuna differenza tra una famiglia estremamente ricca, una che appartiene al ceto medio e una che ha solo i mezzi sufficienti per la sussistenza: tutte devono corrispondere allo stato la stessa percentuale del loro reddito. Nei fatti, la flat tax può essere integrata con alcune detrazioni e deduzioni, virando così verso un sistema progressivo, e non sempre viene estesa anche alle aziende.

Ma quali paesi in questo momento adottano una flat tax? I dati che seguono sono tratti da un approfondimento della Banca centrale europea (Bce) e sono stati poi aggiornati sulla base dell’International tax competitiveness index 2017 e delle schede elaborate da Deloitte, la principale società di servizi di consulenza e revisione.

| Paese | Anno di adozione | Aliquota attuale (persone) | Aliquota precedente (persone) |

|---|---|---|---|

| Estonia | 1994 | 20 | 16-33 |

| Lituania | 1994 | 15 | 18-33 |

| Lettonia | 1995 | 23 (2015) | 25-10 |

| Russia | 2001 | 13 | 12-30 |

| Serbia | 2003 | 10 | 10-20 |

| Ucraina | 2004 | 15 | 10-40 |

| Georgia | 2005 | 20 | 12-20 |

| Romania | 2005 | 16 | 18-40 |

| Macedonia | 2007 | 12 | 15-24 |

| Montenegro | 2007 | 15 | 16-24 |

| Albania | 2007 | 10 | 5-30 |

| Repubblica Ceca | 2007 | 23 | 12-32 |

Manca la Slovacchia, che aveva introdotto una flat tax nel 2004 ma è tornata sui suoi passi cinque anni dopo, con l’insediamento del nuovo governo. Per la Lettonia il dato non è aggiornato, perché con la riforma fiscale del 2017 è stato reintrodotto un sistema progressivo per i redditi individuali.

La geografia della flat tax è visibilmente sbilanciata verso l’Europa orientale, per un motivo comprensibile. Dopo la caduta del muro di Berlino serviva un modo per far ripartire in fretta l’economia, attirando gli investimenti esteri con il sistema fiscale più conveniente e semplice possibile. La Bce sottolinea come, a tutti gli effetti, questi paesi abbiano vissuto una crescita economica molto veloce. Prima di azzardarsi a parlare di rapporti causa-effetto, però si dimostra molto cauta. La flat tax, spiega, è stato uno dei tasselli di un colossale programma di riforme, quindi è quasi impossibile isolare il suo impatto rispetto a quello di tutti gli altri cambiamenti vissuti nello stesso periodo.

In un mondo ipotetico in cui ogni paese ha la sua flat tax per le persone e le imprese, le imprese potrebbero identificare a colpo d’occhio il paese in cui è più conveniente investire. Tanto più entro i confini dell’Unione europea, dove la mobilità del lavoro e dei capitali è pienamente libera. Il rovescio della medaglia, fa notare però la Banca centrale europea, è che si alimenti la cosiddetta “concorrenza fiscale”: una sorta di corsa al ribasso delle aliquote che mira ad attirare capitali esteri a tutti i costi, accettando anche di erodere gli introiti per i servizi pubblici o di allineare la tassazione per le grandi imprese a quella per le famiglie.

“Piccoli paesi che vogliano attirare investitori, come è stato il caso di alcune piccole economie ex-sovietiche, ma anche della Russia che però può permettersi maggiori spazi grazie ai profitti derivanti dalle materie prime, possono forse trarre qualche vantaggio dalla flat tax. Tuttavia si tratta della peggiore delle strategie per ottenere questo risultato: ci si trasforma in un paradiso fiscale che, più che attrarre investimenti, attrae investitori. Le casse dello stato ne risentono, il deficit aumenta e a meno di ingenti trasferimenti dall’Unione europea, come è accaduto per le tre repubbliche baltiche, è difficile sostenere a lungo tale politica. Peraltro in questi tre paesi l’aliquota è ben più alta di quella che viene proposta per l’Italia. Viceversa il fallimento dell’esperimento in Slovacchia, dove si era introdotta un aliquota del 19 per cento, dovrebbe far riflettere. Se si vuole attrarre investimenti dall’estero, meglio pensare a vantaggi fiscali per le imprese, condizionati a investimenti duraturi, piuttosto che alla flat tax sui redditi personali”, commenta Guido Iodice, editorialista economico e fondatore di Keynes Blog.

L’unica grande economia in cui ormai da tempo è in vigore la flat tax è la Russia, che 2001 è passata da un’imposta progressiva (con aliquote al 13, 21 e 31 per cento) a un’aliquota unica del 13 per cento. I sostenitori della flat tax fanno notare come il prodotto interno lordo (pil) russo da allora sia aumentato in modo deciso e costante. Anche se, a dir la verità, la crescita era iniziata già nel 1999.

Ma il dato ancora più sorprendente è il deciso aumento delle entrate fiscali, che ha convinto altre economie dell’est a sperimentare questa strada. Un effetto del genere, tuttavia non è stato più replicato altrove, come fa notare Matteo Rizzolli, professore associato di Politica economica all’università Lumsa di Roma, in un editoriale pubblicato sul quotidiano Avvenire.

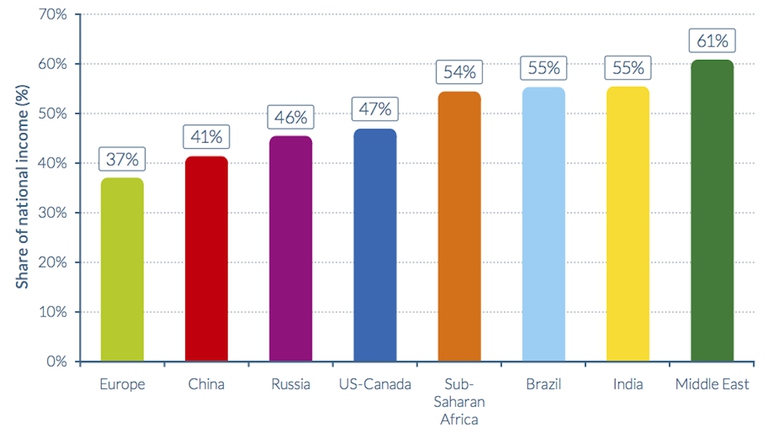

La Russia è anche il paese in cui la quota di patrimonio in mano al centesimo più ricco della popolazione è passata dal 30 per cento del 1980 al 43 per cento nel 2016. In quell’anno, la porzione di reddito nazionale intascato dal 10 per cento della popolazione più ricco è stata del 46 per cento (la media europea è pari al 37 per cento). È quanto si legge nel report completo sulla disuguaglianza nel mondo.

La semplicità è uno dei temi più cari ai promotori della flat tax, che puntano il dito sulle complicazioni burocratiche che famiglie e imprese devono affrontare a causa di sistemi fiscali troppo contorti. Anche su questo tema esistono alcuni dati. La Banca mondiale per esempio pubblica una vera e propria classifica, aggiornata di anno in anno, su quanto sia complesso per una media impresa operare nelle varie zone del mondo. Questa graduatoria parte dal sistema più virtuoso per arrivare a quello più ostico, mettendo a sistema una serie di parametri: non solo la pressione fiscale pura e semplice, ma anche il numero di adempimenti previsti ogni anno, le ore spese per farvi fronte, il funzionamento dei rimborsi Iva e delle verifiche fiscali. In questo momento a condividere il vertice sono Emirati Arabi Uniti e Qatar, seguiti da Hong Kong e Irlanda, che come noto ha un regime molto favorevole soprattutto per le imprese. L’unico nome europeo a fare capolino nella top 10 è la Danimarca.

Malissimo l’Italia, che obbliga l’impresa-tipo a spendere 238 ore l’anno gestire la propria fiscalità, a fronte di una media dei paesi che fanno parte dell’Organizzazione per la cooperazione e lo sviluppo economico (Ocse) pari a 160 (e si trova quindi al 112° posto su 190). E i paesi dove vige la flat tax? Le repubbliche baltiche si collocano tutte fra la decima e la ventesima posizione, la Romania si attesta sulla 42esima e la Russia sulla 52esima. Il report della Banca centrale europea, che risale al 2007 e fa un bilancio di due decenni di flat tax nelle repubbliche dell’est, sottolinea come gli studi empirici non vadano tutti nella stessa direzione. Alcuni riportano effetti positivi in termini di semplificazione del sistema fiscale, altri invece dicono che quest’ultima non è poi così marcata, perché la flat tax non è mai “pura” ma è accompagnata da un sistema di esenzioni e detrazioni.

Secondo i fautori della flat tax, inoltre, è vero che chi ha un reddito più alto paga meno rispetto a prima, ma questo mancato gettito viene almeno parzialmente compensato dall’emersione del sommerso. Il ragionamento, in estrema sintesi, è questo: se si abbassa l’aliquota in modo trasversale, tutti sono incentivati a pagare ed è più facile scovare gli evasori. Un argomento molto sentito soprattutto in Italia, dove l’evasione fiscale è una piaga endemica. L’ultima prova è arrivata a giugno 2018, quando la Commissione europea ha reso noto il cosiddetto “vat gap”, cioè la differenza tra l’Iva dovuta da professionisti e imprese e quella che effettivamente entra nelle casse dello stato. Per il Belpaese il “buco” è pari a 35 miliardi di euro e la percentuale è una delle più alte del Vecchio continente. Un ammanco dovuto all’evasione e all’elusione fiscale, ma anche a fallimenti o errori di calcolo. C’è da dire, però, che una flat tax riguarderebbe i redditi da lavoro dipendente, per cui il problema dell’evasione fiscale quasi non si pone perché le tasse vengono trattenute alla fonte.

#Italia sempre in testa per #IVA non pagata. La differenza tra imposta dovuta e non versata ammonta a 35 mld di euro. Occorrono strumenti atti a ridurre tale forbice che alimenta il debito pubblico italiano. pic.twitter.com/fBMqN9va7x — Accursio Alagna (@accursioalagna) 10 giugno 2018

C’è anche da dire che, per come è stata sperimentata finora, la flat tax non rispecchia in tutto e per tutto le teorie di Hall e Rabushka. Se si va a scandagliare la situazione dei singoli stati, infatti, si scopre che a seconda dei casi è stata stabilita una certa soglia di reddito al di sotto della quale non si applica alcuna tassazione, o ancora una base imponibile, una tassazione ad hoc per i dividendi o altre tipologie di redditi, e così via. Si cerca così di evitare che le fasce più povere e quelle più ricche della popolazione risultino del tutto identiche agli occhi del fisco. La stessa proposta di cui si discute in questo momento in Italia non è tanto una “flat tax” quanto una “dual tax” che prevede un’aliquota al 15 per cento per i redditi familiari (quindi non più individuali), che sale al 20 per cento quando si supera la soglia degli 80mila euro annui. Per introdurre comunque qualche elemento di progressività (prevista tra l’altro dall’articolo 53 della Costituzione), include anche una serie di detrazioni. Tra le varie proposte al vaglio c’è ad esempio una deduzione progressiva sulla base dei familiari a carico, il mantenimento del bonus degli 80 euro, una “clausola di salvaguardia” che permette di calcolare le imposte con il vecchio metodo se quest’ultimo risulta più conveniente.

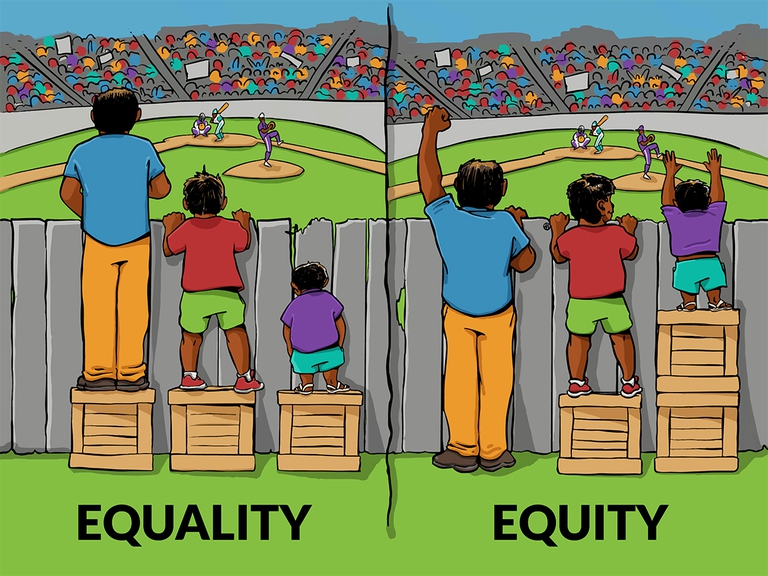

“In teoria si può introdurre la progressività anche in un sistema basato sulla flat tax attraverso deduzioni e detrazioni fiscali”, continua Guido Iodice. “Tuttavia questo rende più complicato il sistema. Se poi tali deduzioni vengono eliminate dopo una certa soglia di reddito, come si prospetta nel caso italiano, l’effetto è che i contribuenti eviteranno di dichiarare parte del proprio reddito per non incorrere in uno “scalone” fiscale. Qualcosa del genere accade anche per il bonus degli 80 euro. Il fatto che addirittura si prospetti una clausola di salvaguardia, che permetterebbe al contribuente di scegliere il vecchio regime, indica che coloro che verrebbero effettivamente avvantaggiati da tale riforma non sono i poveri o la classe medio-bassa. A parte ciò, è importante notare che se l’aliquota unica è notevolmente più bassa di quella massima vigente, è evidente che il vantaggio maggiore lo ottengono i redditi più alti“.

Risparmi per tutti! Il confronto tra la tassazione Irpef attuale e la futura Dual Tax (#FlatTax “rivisitata”) con aliquote al 15 e 20% per tre nuclei familiari tipo. L’elaborazione di @giannitrovati e @m_mobili sul @sole24ore del Lunedì https://t.co/0w6CrxqgYC pic.twitter.com/wDSEbQzDCp — Adriano Attus (@adrianoattus) 4 giugno 2018

Il Sole 24 Ore ha pubblicato una serie di simulazioni, sotto forma di infografica, che fanno capire quale tipologia di contribuente risulterebbe avvantaggiata se il nuovo sistema venisse approvato esattamente com’è stato presentato in questo momento. Ne emerge, ad esempio, che un single con un reddito di 200mila euro risparmierebbe il 19,6 per cento rispetto all’Irpef attuale, mentre una famiglia con due coniugi (entrambi lavoratori) e un figlio, con un reddito complessivo di 40mila euro, risparmierebbe l’1,6 per cento.

Anche lavoce.info fa alcune proiezioni, arrivando a dire che “la riforma porta a risparmi modesti per la classe media se confrontati con quelli della classe più ricca, che invece assorbirebbe più della metà del totale”. Tutti questi calcoli sono eseguiti comunque sulla base delle proposte oggetto di dibattito, che sono ben lontane dall’essere definitivamente approvate.

“È inevitabile che un sistema di aliquota unica avvantaggi i più ricchi. Sono loro quelli che pagheranno meno tasse”, conclude Iodice. “L’indice di Gini, cioè l’indicatore della disuguaglianza, inevitabilmente aumenterà. I più abbienti si ritroveranno con più soldi da investire magari in attività finanziarie, che assicurano grandi guadagni ma non la creazione di ricchezza diffusa e di lavoro. I meno abbienti d’altra parte subiranno la riduzione dei servizi pubblici e dei trasferimenti da parte dello stato dovuta al ridotto gettito fiscale. Si andrà quindi a ridurre la ridistribuzione che lo stato opera tra più abbienti e meno. Questo avrà effetti non solo sulla disuguaglianza ma anche sulla stabilità finanziaria: le famiglie saranno indotte a indebitarsi per pagare ai privati quei servizi che oggi sono gratis o a basso costo. E quando non riusciranno a rimborsare i loro debiti, vedremo le conseguenze di questa politica”.

Siamo anche su WhatsApp. Segui il canale ufficiale LifeGate per restare aggiornata, aggiornato sulle ultime notizie e sulle nostre attività.

![]()

Quest'opera è distribuita con Licenza Creative Commons Attribuzione - Non commerciale - Non opere derivate 4.0 Internazionale.

Torino sceglie di puntare su imballaggi riutilizzabili nei supermercati e sul cibo per raggiungere la neutralità climatica.

La formazione sui temi ESG ha ricadute positive sul business: migliora la gestione dei rischi, la motivazione dei dipendenti e molto altro. Tutto a beneficio dell’azienda.

Le aziende consapevoli dell’importanza della sostenibilità stanno rivedendo le strategie, puntando sulla formazione Esg come pilastro per il futuro. A partire dalle competenze dei dipendenti.

Per quattro italiani su dieci il packaging di un prodotto ne definisce la sostenibilità e il 54 per cento è disposto a cambiare marca per una con una confezione più sostenibile.

Ecco cosa è emerso dai due talk sul packaging sostenibile organizzati da LifeGate in collaborazione con CCM Coop Cartai Modenese nell’ambito di Marca 2024.

Ritter Sport presenta il suo ultimo bilancio di sostenibilità, testimoniando il proprio impegno verso la sostenibilità ambientale e sociale.

Economia circolare, smart city, case elettrificate e nuove tecnologie sono i temi centrali attraverso i quali Enel X dialoga con le nuove generazioni.

I green jobs sono in crescita, ma le competenze in materia di sostenibilità sono ancora poco diffuse. È quanto emerge da un report pubblicato da Linkedin.

Un progetto europeo che unisce ricercatori e aziende sta studiando come produrre microalghe in modo sostenibile, per promuoverne l’uso a tavola come alimento nutriente e a basso impatto.