Finanza climatica, carbon credit, gender, mitigazione. La Cop29 si è chiusa risultati difficilmente catalogabili in maniera netta come positivi o negativi.

Sembrano obbligazioni come tutte le altre, ma servono per contrastare il cambiamento climatico. Sono i green bond e ormai valgono centinaia di miliardi.

Quando si parla di finanza sostenibile è ormai impossibile ignorare i green bond. Le obbligazioni verdi, infatti, sono tra gli strumenti più innovativi ed efficaci a disposizione degli investitori attenti all’impatto delle loro scelte sul Pianeta; viceversa, garantiscono liquidità importantissima per finanziare progetti a sfondo ambientale, spesso grandi e strutturali. Non stupisce dunque il fatto che questo particolare tipo di obbligazioni stia vivendo una fase di vero e proprio boom planetario.

Le “obbligazioni verdi”, o green bond, sono strumenti finanziari relativamente nuovi, ma nel funzionamento ricalcano il meccanismo di tutte le altre obbligazioni. Ciò significa che una società o un ente pubblico emette un titolo di debito e l’acquirente, a una determinata scadenza, avrà diritto a riavere indietro i soldi che ha investito, più una certa quota di interessi. La differenza fondamentale però sta nel modo in cui la liquidità raccolta dev’essere utilizzata. Nel caso dei green bond, deve finanziare un progetto che ha un impatto positivo per l’ambiente: l’efficienza energetica, la produzione di energia da fonti pulite, l’uso sostenibile dei terreni ecc.

Il mercato delle obbligazioni legate al contrasto al cambiamento climatico continua a fare passi da gigante. Nel 2017 i titoli etichettati ufficialmente come green bond hanno toccato il valore di 221 miliardi di dollari (187 miliardi di euro), ma si tratta soltanto della punta dell’iceberg. Se si amplia il raggio fino ad analizzare tutte le obbligazioni legate al clima, si arriva addirittura a 895 miliardi di dollari (760 miliardi di euro), con un aumento di ben 201 miliardi di dollari (170 miliardi di euro) rispetto allo scorso anno. È quanto dimostra il report “Obbligazioni e cambiamento climatico, lo stato del mercato nel 2017”, pubblicato dalla ong Climate Bonds Initiative su incarico della banca londinese HSBC.

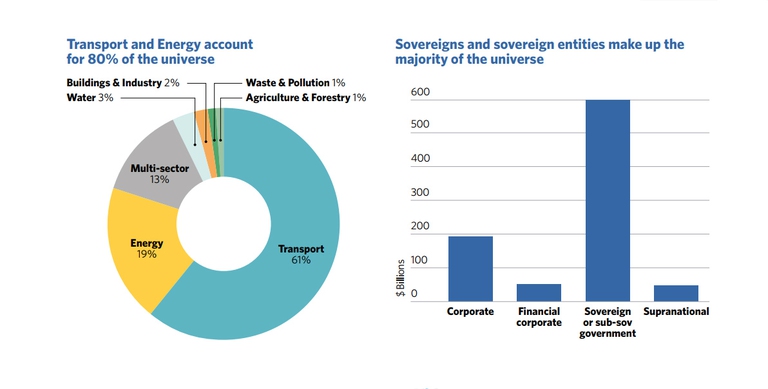

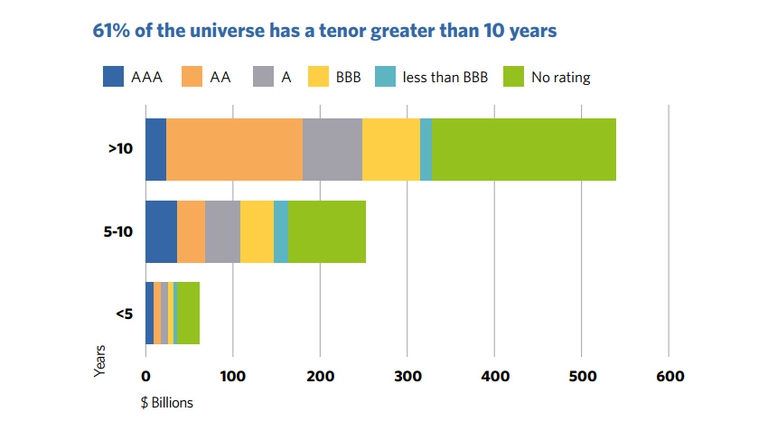

Lo studio prende in analisi sei macro-aree: trasporti, energia, industria e costruzioni, acqua, rifiuti e inquinamento, agricoltura e foreste, oltre a i progetti multi-settore. I trasporti sono di gran lunga il settore più “caldo”: a essi è legato ben il 61 per cento del totale dei bond considerati. Al secondo posto l’energia col 19 per cento, seguita dai progetti multi-settore e (a distanza) da tutte le altre aree, ciascuna delle quali rappresenta una percentuale compresa tra l’1 e l’3 per cento del totale. La maggior parte dei bond ha una durata superiore ai dieci anni e si attesta tra i 10 e i 100 milioni di dollari. In moltissimi casi ci si appoggia ad agenzie di rating solo locali; quando è applicato un rating internazionale, solo una minima parte dei green bond ha una valutazione inferiore a BBB.

Confermando il trend già emerso negli anni precedenti, il 68 per cento dei green bond è stato emesso da un’istituzione pubblica o controllata dallo stato. Il 32 per cento del totale è stato emesso in yuan, il 26 per cento in dollari e il 20 per cento in euro.

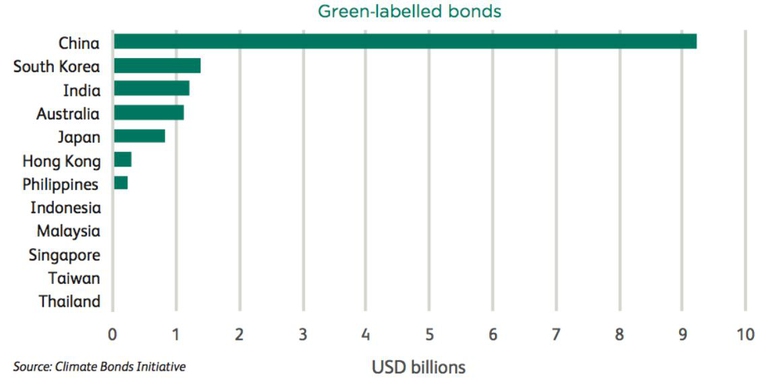

In quanto a volume di investimenti, l’Asia è la capitale della finanza green. Nella prima metà del 2016 gli enti finanziati dalla Cina (governi, banche e aziende) hanno emesso un terzo del totale dei green bond a livello globale: stiamo parlando di 11,2 miliardi di dollari. La cosa non stupisce, se consideriamo il fatto che il tredicesimo piano quinquennale (2016-2020) prevede ambiziosi obiettivi ambientali che richiedono investimenti stimati in 300 miliardi di dollari. L’India non è da meno: i primi green bond sono stati emessi tra il 2015 e il 2016 e hanno riscosso un enorme successo tra gli investitori. Anche in Giappone e Corea del Sud i mercati sono vivaci e frenetici.

I green bond piacciono anche ai governi. La prima in assoluto a scommettere sulla finanza verde è stata la Polonia a dicembre 2016, con un’emissione da 750 milioni di euro con scadenza a 5 anni. Ha così battuto sul tempo la Francia, che già da mesi adocchiava quest’opzione, preziosa per trovare finanziamenti per gli innumerevoli progetti legati alla legge sulla transizione energetica varata da Ségolène Royal. I green bond francesi hanno nettamente superato le aspettative, in tutti i sensi. La maxi-emissione da 7,5 miliardi di euro con scadenza al 2032, lanciata a gennaio 2017, è andata letteralmente a ruba nell’arco di poche ore. Anzi, con 23 miliardi di euro di prenotazioni, la domanda ha superato di tre volte l’offerta, nonostante il rendimento non fosse poi così vertiginoso: 1,75 per cento, contro l’1,60 per cento delle consuete emissioni ventennali. Insomma, ad attirare gli investitori sono anche i guadagni, ma soprattutto la possibilità di contribuire allo sviluppo sostenibile e alla crescita delle energie rinnovabili.

Il prossimo green bond sovrano molto probabilmente arriverà dall’Africa. La Nigeria infatti ormai da mesi sta preparando il terreno per la sua prima emissione, che dovrebbe essere completata entro il 2017. Ma tra gli “osservati speciali” ci sono anche Italia e Nigeria.

Un volume di green bond pari a 895 miliardi di dollari è “incoraggiante”, ma non è ancora abbastanza nello scenario che si è delineato con gli accordi di Parigi. Secondo l’Agenzia Internazionale per l’Energia (IEA), infatti, per mantenere l’aumento della temperatura globale al di sotto dei 2 gradi centigradi serviranno investimenti globali pari a 53 trilioni di dollari entro il 2035 (poco meno di 48 mila miliardi di euro). Secondo New Climate Economy, bisognerà investire 93 trilioni di dollari entro il 2030. Per avere un termine di paragone, il mercato obbligazionario globale attualmente ha un valore di 90 trilioni di dollari (81 mila miliardi di euro). Stando a Climate Bonds Initiative, i green bond hanno ancora un enorme potenziale da sfruttare.

Siamo anche su WhatsApp. Segui il canale ufficiale LifeGate per restare aggiornata, aggiornato sulle ultime notizie e sulle nostre attività.

![]()

Quest'opera è distribuita con Licenza Creative Commons Attribuzione - Non commerciale - Non opere derivate 4.0 Internazionale.

Finanza climatica, carbon credit, gender, mitigazione. La Cop29 si è chiusa risultati difficilmente catalogabili in maniera netta come positivi o negativi.

Approvato il testo sulla finanza climatica. Al sud del mondo la promessa di 300 miliardi di dollari all’anno: molto meno del necessario.

Mentre i negoziati alla Cop29 di Baku sono sempre più difficili, i paesi poveri e le piccole nazioni insulari sospendono le trattative.

Pubblicati i nuovi testi alla Cop29 di Baku. C’è la cifra di 1.300 miliardi di dollari, ma con un linguaggio molto vago e quindi debole.

Come costruire un nuovo multilateralismo climatico? Secondo Mark Watts, alla guida di C40, la risposta è nelle città e nel loro modo di far rete.

Pubblicate nella notte le nuove bozze di lavoro alla Cop29 di Baku, compresa quella sulla finanza climatica. Strada ancora in salita.

Si parla tanto di finanza climatica, di numeri, di cifre. Ma ogni dato ha un significato preciso, che non bisogna dimenticare in queste ore di negoziati cruciali alla Cop29 di Baku.

Basta con i “teatrini”. Qua si fa l’azione per il clima, o si muore. Dalla Cop29 arriva un chiaro messaggio a mettere da parte le strategie e gli individualismi.

La digitalizzazione è il tema del 16 novembre alla Cop29 di Baku. Perché non possiamo farne a meno, anche nelle strategie climatiche.