Dall’autonomia fino a 1200 km all’attenzione per sicurezza e innovazione, il brand del gruppo Chery ripensa così l’efficienza dell’auto.

Guida pratica ai termini più comuni quando si parla di polizza auto e moto. Cosa sono e a cosa stare attenti.

Chiunque possegga un veicolo ha a che farci una volta all’anno: il rinnovo dell’assicurazione. C’è chi resta fedele alla stessa per anni, magari perché l’agenzia è vicina e se ne conoscono gli impiegati, e chi ogni volta si cimenta in un confronto tra più preventivi. Cosa non sempre facile se le coperture offerte non sono le stesse. In questi articoli vogliamo offrire una guida all’abc delle assicurazioni per auto e moto.

Iniziamo dalla copertura obbligatoria per legge: la responsabilità civile (conosciuta anche come RC auto, o RCA) che serve a risarcire i danni che possiamo provocare a persone o cose in caso di incidente (se la colpa è nostra). L’importo massimo di questi risarcimenti, ovvero quanto la compagnia potrebbe risarcire al massimo, si chiama massimale. L’importo minimo del massimale è stabilito per legge, ed è attualmente pari a 5 milioni di euro per i danni alle persone e 1 milione per quelli alle cose. Il massimale riguarda anche i danni ai trasportati, inclusi i famigliari più stretti.

Al di sopra dell’importo del massimale, sarà l’assicurato a rispondere in prima persona per i danni arrecati. Anche se cinque milioni di euro vi sembran tanti, non è detto che possano coprire tutti i risarcimenti in caso di incidenti gravi. Immaginate ad esempio che ci possa essere più di una vittima, i 5 milioni dovrebbero in quel caso coprire il risarcimento per tutte le persone coinvolte. Per tutelare se stessi e la propria famiglia, è consigliabile perciò scegliere un massimale più alto.

Nel caso di un sinistro con feriti gravi o addirittura morti, il sistema giudiziario può stabilire un risarcimento altissimo, tenendo conto dei danni patrimoniali, biologici e morali. Il danno patrimoniale è calcolato in base a vari fattori, come il reddito della persona vittima di incidente e si valuta anche se l’infortunato deve provvedere a una famiglia o meno. Nei casi sopracitati di incidenti mortali o con feriti gravi, è possibile che i massimali minimi non siano sufficienti a coprire le cifre richieste per il risarcimento.

Oltretutto nel conteggio del massimale non sono da considerare le spese per accertare la responsabilità, come le spese legali o di tribunale. Sono solo le spese dovute alle vittime dell’incidente che possono far raggiungere e superare il massimale. Le compagnie assicurative offrono comunque la possibilità di godere di un massimale più alto, pagando un premio più elevato. Di solito elevare il massimale anche di diversi milioni di euro non comporta un aumento eccessivo del premio pagato.

Così come esiste un tetto massimo ai risarcimenti che le compagnie assicurative si impegnano ad erogare (il massimale), esiste (anche se non è obbligatoria) una soglia minima sotto la quale la compagnia non paga e il risarcimento del danno resta a carico dell’assicurato. La fattispecie sono due: la franchigia e lo scoperto.

Più correttamente si parla di franchigia quando si stabilisce una cifra fissa che resta a carico dell’assicurato (ad esempio 300 euro) e di scoperto quando il valore è espresso in percentuale (ad esempio il 10% del danno).

Quali sono le ragioni di lasciare una parte del rischio a carico dell’assicurato? Sono essenzialmente due: responsabilizzarlo a tenere una condotta che minimizzi le probabilità di sinistro, e disincentivare i comportamenti fraudolenti od opportunistici. Ad esempio, in caso di assicurazione contro gli eventi atmosferici, è probabile che non chiederemmo di farci rimborsare il carrozziere per qualche lieve ammaccatura da grandine, se sappiano che comunque dovremo tirar fuori di tasca nostra i primi 250 euro.

Quindi, in base all’importo della franchigia, si può calcolare ogni volta se convenga denunciare un sinistro oppure risarcirlo di tasca propria.

Se il danno provocato è inferiore alla franchigia (ma è anche se è superiore solo di poco), per l’automobilista è più conveniente non farlo risarcire dalla compagnia, ma pagarlo direttamente, perché in questo modo evita i costi futuri legati al peggioramento della classe di merito (bonus malus).

Si capisce così come, nel momento in cui si valuta se sottoscrivere una polizza, sia importante valutare con attenzione quali siano franchigie e gli scoperti abbinati alle varie coperture.

Infine è bene specificare che, a tutela del danneggiato, la legge ha stabilito che questi sia risarcito direttamente dall’assicuratore; sarà poi quest’ultimo a rivalersi sul proprio assicurato per farsi restituire la quota che ha pagato al suo posto.

Il bonus malus è una formula che si applica alle assicurazioni auto e moto che comporta la suddivisione delle tariffe delle polizze in classi di merito a seconda della buona o cattiva condotta dei contraenti. In parole povere, ogni anno si paga di meno se non si sono provocati incidenti, viceversa il premio aumenterà se siamo coinvolti in un sinistro di cui abbiamo la responsabilità (anche se in concorso di colpa). Se i conducenti non provocano incidenti, scendono di classe di merito, se ne provocano, invece, salgono.

Le classi di merito sono 18. Quando si stipula la prima assicurazione auto o moto veniamo assegnati alla classe 14. Dopodiché, se non provochiamo incidenti, l’anno dopo passeremo alla classe 13 (pagando di meno), e così via via fino alla classe 1. Viceversa per ogni incidente con colpa si salta indietro di due classi, con un premio ogni volta più oneroso. La classe di merito raggiunta viene riportata ogni anno sull’attestato di rischio, necessario se si vuol chiedere un preventivo ad un’altra compagni, e di cui parleremo fra poco.

Per approfondire il tema del bonus malus si può leggere l’articolo pubblicato su Chiarezza.it

È un certificato che ogni anno riporta il numero di incidenti causati negli ultimi cinque anni e la classe di merito di appartenenza. È indispensabile per poter calcolare un preventivo se vogliamo cambiare compagnia. Normalmente, l’attestato di rischio viene concesso all’assicurato 30 giorni prima della scadenza della polizza.

Dal 2007 la legge Bersani prevede che un neo-assicurato possa stipulare la prima polizza entrando nella stessa classe di contribuzione di un familiare con il quale può dimostrare la convivenza, con un notevole risparmio potenziale.

Basta quindi presentare alla compagnia di assicurazione l’attestato di rischio che dimostra la classe di merito di un familiare insieme allo stato di famiglia, e sarà possibile ereditare la classe di merito di un componente del nucleo familiare o avere la stessa classe di merito su un secondo mezzo da assicurare. Attenzione però, il mezzo deve essere dello stesso tipo, non è possibile passare la classe di merito della propria auto alla moto appena acquistata.

Si può approfondire questo argomento in questo articolo di Chiarezza.it

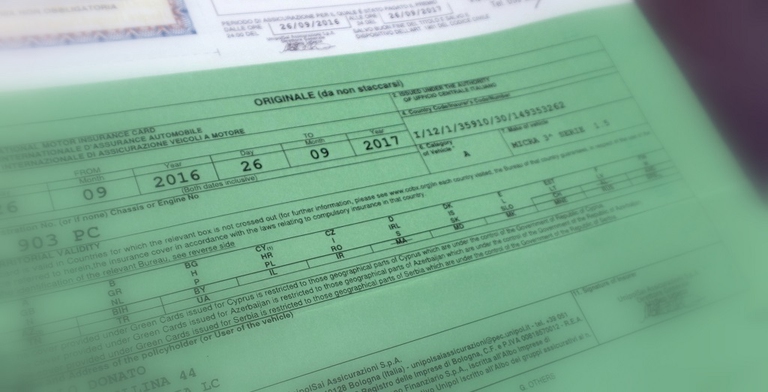

La carta verde è il certificato internazionale di assicurazione, ovvero il documento che permette ad un veicolo di entrare all’interno del territorio di uno Stato estero e circolarvi liberamente, essendo in regola con la copertura di responsabilità civile obbligatoria in quel Paese.

Oggi, non è più obbligatorio averla in macchina per spostarsi all’interno dello spazio della Comunità Europea (anche se in caso di controlli, poterla esibire potrebbe velocizzare gli stessi). Rimane necessaria per spostarsi all’interno di alcuni Paesi extra Ue.

Si può approfondire questo argomento in questo articolo di Chiarezza.it

Abbiamo chiesto ad un esperto di Chiarezza.it come si valuti la qualità di una polizza e di una compagnia.

“Quando si cerca una polizza è importante fare attenzione ai dettagli e non solo al prezzo proposto: un prezzo inferiore non è sempre sinonimo di miglior prodotto. È infatti importante controllare informazioni quali massimali a cose e persone o, ad esempio, eventuali franchigie: un preventivo di pochi euro più costoso potrebbe avere massimali molto più alti rispetto a un’offerta più economica e quindi tutelare meglio l’assicurato; di contro, un preventivo più basso potrebbe giustificare la presenza di una franchigia e quindi di una quota che, in caso di sinistro, resterebbe sempre a carico dell’assicurato.”

“Anche le opinioni dei clienti contano e sul nostro sito è possibile consultare i pareri di chi ha già scelto quella compagnia per avere un’idea della qualità percepita da parte degli assicurati.”

“Infine, anche l’intermediario a cui ci si affida ha grande importanza: è sempre bene informarsi e verificare le competenze di chi scegliamo per supportarci nella scelta della nostra polizza assicurativa.”

Per poter effettuare un confronto tra i preventivi di più compagnie si possono usare questi comparatori:

comparatore auto

comparatore moto

Siamo anche su WhatsApp. Segui il canale ufficiale LifeGate per restare aggiornata, aggiornato sulle ultime notizie e sulle nostre attività.

![]()

Quest'opera è distribuita con Licenza Creative Commons Attribuzione - Non commerciale - Non opere derivate 4.0 Internazionale.

Dall’autonomia fino a 1200 km all’attenzione per sicurezza e innovazione, il brand del gruppo Chery ripensa così l’efficienza dell’auto.

Volvo non arretra sull’elettrico e con la nuova EX60 punta su un’autonomia elettrica da record (oltre 800 chilometri), efficienza e velocità di ricarica.

Ranieri Niccoli, Chief manufacturing officer Automobili Lamborghini, spiega il percorso dei dieci anni di neutralità carbonica e come le nuove competenze possano diventare agenti di cambiamento nei prossimi anni.

Alla fine, è successo. La Commissione europea ha annunciato che dal 2035 non sarà più obbligatorio vendere solo auto a emissioni “zero”. Cosa prevede la nuova proposta e quali le possibili conseguenze.

Il settore automotive sta vivendo una trasformazione epocale. Passare all’elettrico non basta, serve ripensare l’intera filiera, le competenze e le tecnologie. A dirlo i dati della ricerca condotta dal Politecnico di Milano per Geely Italia.

Il brand del gruppo cinese Chery annuncia il debutto di modelli ibridi ed elettrici più compatti e accessibili. Mentre procede l’impegno sui progetti ambientali.

Giocando con il concetto di Still Life, la campagna scattata dal fotografo Roberto Savio racconta l’economia circolare secondo Stellantis, un approccio olistico alla sostenibilità del prodotto esteso all’intero ciclo di vita dell’auto.

A 5 anni dal debutto torna l’Alfa Romeo Tonale e promette di mettere la sportività davanti a tutto (anche all’efficienza…). Fra le novità anche l’edizione Milano-Cortina 2026.

E’ possibile coniugare sportività e sostenibilità in un’auto elettrica? Si può viaggiare da casa all’ufficio senza annoiarsi (traffico permettendo)? Ne parliamo al volante della Alpine A290.