Con il progetto Gallo4Farmers e la Carta del Riso, Riso Gallo costruisce una filiera trasparente e certificata, dove ogni pratica agricola viene misurata in termini di impatto ambientale.

Molti investitori stanno chiedendo alle banche che finanziano il Dakota access pipeline di spingere per una deviazione del percorso dell’oleodotto o, meglio, di abbandonare il progetto dal punto di vista economico. L’appello non è caduto nel vuoto.

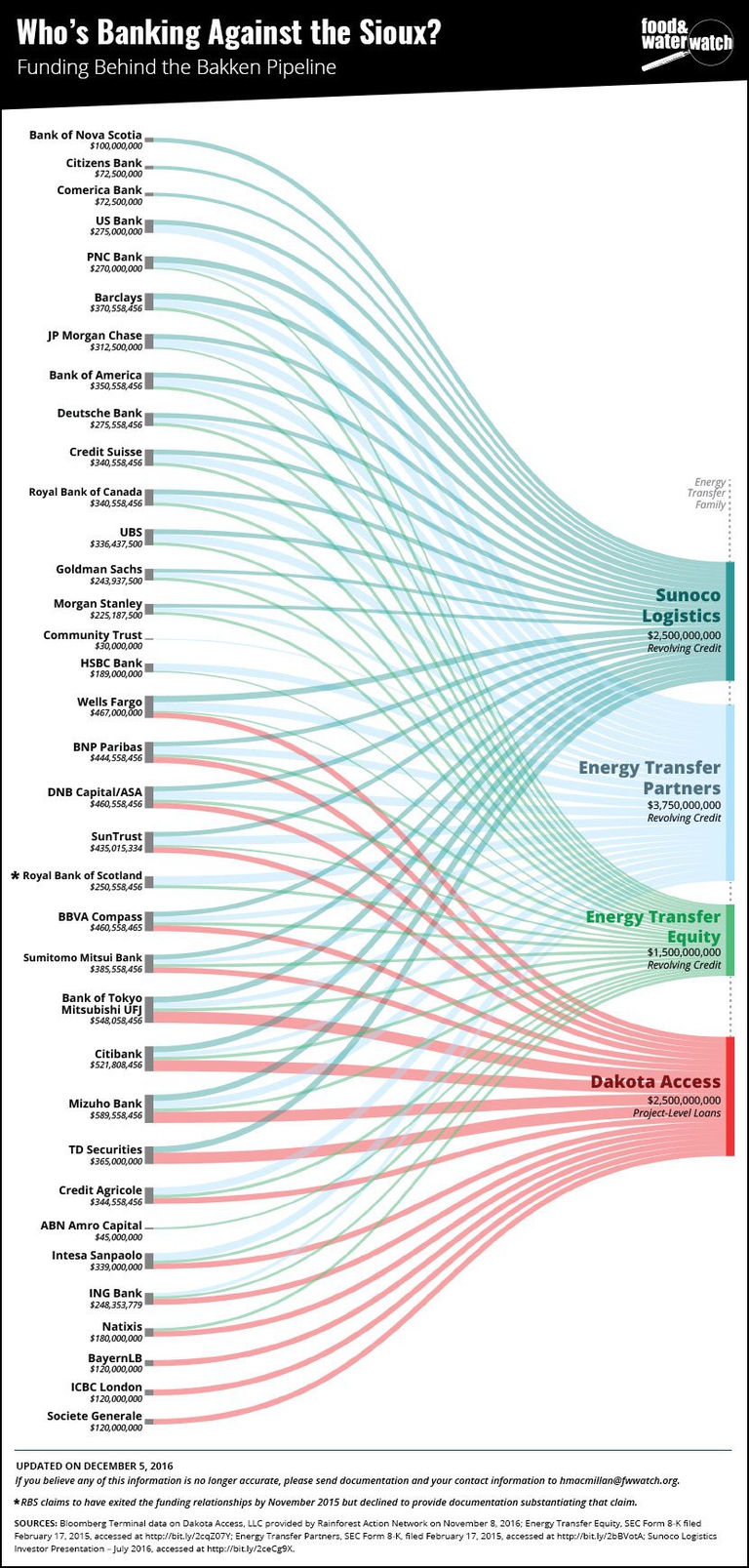

Il Dakota access pipeline (Dapl), il progetto per la costruzione di un oleodotto sotterraneo negli Stati Uniti, è gestito da una rete di aziende petrolifere, società miste e holding. Dopo che il presidente Donald Trump ha rilanciato il progetto a gennaio, senza il consenso della tribù indigena dei sioux e senza attenersi alle leggi ambientali, molti investitori statunitensi e di tutto il mondo hanno chiesto alle banche di cercare di far deviare il percorso dell’oleodotto o di rinunciare all’investimento.

Il progetto è controverso perché ha un impatto negativo sulla riserva sioux Standing Rock, situata tra il nord e il sud Dakota, e viola i princìpi della Dichiarazione delle Nazioni Unite sui diritti dei popoli indigeni, tra cui il diritto alla salute, all’acqua e ai mezzi di sussistenza, il consenso previo e informato, la protezione contro le minacce a luoghi sacri e pratiche culturali e tradizionali.

Energy transfer partners, azienda che possiede un portfolio diversificato di beni nel settore energetico negli Stati Uniti, e la sua sussidiaria Sunoco logistics attualmente detengono più del 38,25 per cento dell’oleodotto. La MarEn Bakken, una joint venture tra la Enbridge energy partners e la Marathon Petroleum, possiede il 36,75 dell’oleodotto, mentre una consociata del produttore di energia Phillips 66 detiene il restetan 25 per cento del progetto.

A marzo la banca olandese Ing è diventata la prima di 17 banche a sfilarsi dai finanziatori, rivendendo i 120 milioni di dollari in prestiti che aveva concesso per il progetto del Dakota Access pipeline. Qualche giorno dopo la banca più grande della Norvegia, Dnb, ha pubblicato un comunicato per far sapere che sta vendendo più di 331 milioni di dollari in prestiti destinati alla costruzione dell’oleodotto, una somma che rappresenta quasi il 10 per cento del costo del progetto.

Il maggiore investitore privato norvegese, Storebrand (68 miliardi di dollari in beni), ha venduto azioni volte al finanziamento del Dapl del valore di 34,8 milioni di dollari (di Phillips 66, Marathon Petroleum corporation e Enbridge). Questo disinvestimento è stato una sorta di ultima spiaggia, dopo che Storebrand aveva già provato, senza successo, a fare pressione per cambiare il percorso dell’oleodotto contattando direttamente le aziende. Anche altri investitori, tra cui il fondo comune Odin fund management, hanno deciso di vendere a novembre 2016 le proprie azioni, del valore di 23,8 milioni di dollari, in aziende legate all’oleodotto. Analogamente, la banca svedese Nordea ha tolto dal proprio portfolio gli investimenti nelle aziende Energy tranfer partners, Sunoco logistics e Philips 66, dopo che queste hanno rifiutato qualsiasi forma di dialogo per creare un percorso alternativo dell’oleodotto. Infine, sembra che anche la banca tedesca Bayern LB stia cercando di disinvestire dall’oleodotto.

Quello che speriamo è che le nostre azioni e quelle di altri investitori che la pensano allo stesso modo sul disinvestire o chiedere un percorso alternativo dell’oleodotto abbiano un impatto. Il segnale non deve essere sottostimato. Anche se è troppo tardi per il Dakota access pipeline, il fatto che tanta gente si sia fatta sentire e che ci siano state molte proteste porterà le aziende a prendere più seriamente i diritti dei popoli indigeni nei progetti futuri.

(Matthew Smith, responsabile per la sostenibilità di Storerand)

A febbraio un gruppo di circa 120 investitori, con un totale di 653 miliardi di dollari in attività gestite, ha detto alle banche che finanziano il Dapl che l’oleodotto dovrebbe essere deviato al di fuori della riserva dei nativi americani. Tra questi ci sono CalPERS, che controlla il fondo pensioni pubblico più grande degli Stati Uniti, e società di gestione patrimoniale e organizzazioni religiose. Gli investitori hanno espresso le loro preoccupazioni in una dichiarazione: “Se il percorso dell’oleodotto non viene cambiato, il risultato sarà quasi sicuramente un’escalation di conflitti e disordini e una possibile contaminazione delle risorse idriche”.

Le banche a cui era indirizzata la dichiarazione sono:

Con lo slogan #DefundDapl, gli attivisti si stanno battendo perché persone e istituzioni ritirino il proprio denaro dalle banche che finanziano l’oleodotto. Tra le altre cose, questo ha portato il consiglio comunale della città di Seattle a non rinnovare il suo contratto da 3 miliardi di dollari con Wells Fargo a causa del coinvolgimento della banca. Anche la città californiana di Davis ha disinvestito da Wells Fargo dopo che il suo consiglio ha votato all’unanimità per trovare un’altra banca che gestisca le sue finanze. Altre città come San Francisco, Santa Monica, Boulder, Minneapolis, Philadelphia e Portland stanno considerando misure simili.

La campagna Defund Dapl stima che un gruppo di individui si è impegnato a ritirare più di 70 milioni di dollari dalle istituzioni finanziarie che fanno affari con i proprietari dell’oleodotto. Un altro modo per disinvestire dalle aziende associate al Dapl è OpenInvest, una startup tecnologica che ha ideato una funzione che toglie automaticamente le aziende che finanziano l’oleodotto dai portfoli di investimenti, inserendone di nuove.

Sorprendentemente, molte delle banche che finanziano il Dapl sono firmatarie degli Equator principles (Eps), lo standard globale di best practice per valutare e gestire i rischi sociali e ambientali nel finanziamento dei progetti. A novembre un consorzio di gruppi della società civile, tra cui Bank Track, ha scritto una lettera aperta all’associazione degli Equator principles esprimendo la propria preoccupazione sul fatto che tredici istituzioni finanziarie aderenti ai principi (Epfi) siano coinvolte in un accordo di credito con Dakota Access e Energy Transfer Crude Oil per prestiti fino a 2,5 miliardi di dollari per la costruzione dell’oleodotto e che altre 8 Epfi concedano ulteriori crediti agli sponsor del progetto. Questo va contro all’Equator principle numero 5 secondo cui “i progetti che hanno impatti negativi sulle popolazioni indigene hanno bisogno di libero, previo e informato consenso”.

Lawrence Summers, ex capoeconomista della Banca mondiale, una volta ha notoriamente affermato che “la logica economica alla base dello scaricare un sacco di rifiuti tossici nei paesi a più basso reddito è impeccabile, e dobbiamo tenerne conto”. Applicando la stessa logica alle aree più povere degli Stati Uniti, è chiaro che le banche e gli investitori coinvolti nel Dapl continuano a dare più importanza ai guadagni aziendali che ai diritti umani. Tuttavia, a fronte di proteste senza precedenti contro l’oleodotto, un coinvolgimento nel progetto non avrebbe molto senso a livello di affari. Le banche con legami finanziari con l’oleodotto, infatti, potrebbero perdere clienti e creditori, andare incontro a danni reputazionali e di brand a causa di boicottaggi da parte dei clienti e dovere affrontare una potenziale responsabilità legale. Anche gli investitori che sono i principali azionisti di queste banche potrebbero trovarsi davanti a rischi reputazionali e, potenzialmente, finanziari. Anche se forse è troppo tardi per fermare il Dapl, questo potrebbe comunque dimostrare l’importanza di bloccare gli investimenti delle aziende nei progetti che violano i diritti delle popolazioni indigene per il futuro.

Siamo anche su WhatsApp. Segui il canale ufficiale LifeGate per restare aggiornata, aggiornato sulle ultime notizie e sulle nostre attività.

![]()

Quest'opera è distribuita con Licenza Creative Commons Attribuzione - Non commerciale - Non opere derivate 4.0 Internazionale.

Con il progetto Gallo4Farmers e la Carta del Riso, Riso Gallo costruisce una filiera trasparente e certificata, dove ogni pratica agricola viene misurata in termini di impatto ambientale.

L’esempio di RS Italia mostra come innovazione e cooperazione tra player industriali possano accelerare la transizione ecologica.

Guna, azienda di riferimento nella low dose medicine, anticipa gli obblighi normativi con un report di sostenibilità che segue i nuovi standard europei

Eataly lancia Eataly alla Radice, un progetto per una filiera interamente tracciata e trasparente, dal campo allo scaffale. Si parte con la pasta.

Gruppo DESA, storica realtà italiana nel ramo della detergenza e cura della persona, formalizza il suo impegno per la sostenibilità.

Un’azienda italiana si è trasformata in un’eccellenza nell’innovazione sostenibile, basata sui principi dell’economia circolare.

L’impegno di Davines nella ricerca sull’agricoltura rigenerativa biologica e nella tutela del suolo passa attraverso la scelta di ingredienti responsabili.

Lo studio “Il valore di Inwit per l’Italia” evidenzia i vantaggi nel settore delle telecomunicazioni legati alla separazione tra infrastrutture e servizi.

Apple riduce del 60 per cento le emissioni globali e investe in riciclo, energia rinnovabile e processi produttivi a basse emissioni, per un tech più sostenibile.